L’imposta di bollo, di cui si è molto scritto su questo blog (puoi ancora scaricare la guida gratuita al bollo) riguarda le attività finanziarie detenute in Italia.

L’imposta di bollo, di cui si è molto scritto su questo blog (puoi ancora scaricare la guida gratuita al bollo) riguarda le attività finanziarie detenute in Italia.Analoga tassa colpisce le attività finanziarie detenute all’estero: l’Ivafe.

L’imposta è a carico delle persone fisiche residenti in Italia (anche se non aventi cittadinanza italiana) che detengono all’estero attività finanziarie quali conti correnti, azioni, obbligazioni, fondi di investimento, polizze vita, oro, derivati etc. anche presso cassette di custodia.

L’Ivafe è molto simile all’imposta di bollo, con alcune differenze che vedremo.

Quanto si paga di imposta sulle attività estere?

Come per l’imposta sulle attività italiane, anche per le attività finanziarie all’estero sono stati distinti i conti correnti (e i libretti di risparmio) dalle altre attività finanziarie.Conto corrente e libretti di risparmio

In analogia al bollo, anche per i conti e libretti esteri si dovrà pagare una somma fissa pari a 34,2 euro. L’imposta non è dovuta quando il valore medio di giacenza annuo non è superiore a 5.000 euro. A tal fine occorre tener conto di tutti i conti o libretti detenuti dal contribuente. Se il conto corrente ha una giacenza media annuale di valore negativo, tale conto non concorre a formare il valore medio di giacenza per l’esenzione.A differenza di quanto succede per i conti nazionali, in caso di cointestazione per la determinazione del limite si tiene conto dei saldi pro quota (es. conto cointestato a due persone di 1.000 euro, giacenza media per persona 500 euro).

Ovviamente se i saldi sono espressi in valuta estera, vanno convertiti in euro al tasso di cambio di fine anno.

Altre attività finanziarie

Per tutte le altre attività finanziarie l’imposta è in percentuale: per il 2012 è pari all’1 per mille annuo del valore delle attività finanziarie (imposta da versare nel 2013). A decorrere dal 2013 sarà pari all’1,5 per mille annuo.L’imposta è sempre in proporzione alla quota di possesso e al periodo di detenzione.

L’imposta è quindi del tutto identica a quella italiana (imposta di bollo) ma non esiste il minimo (in Italia è 34,2€). Non è prevista inoltre alcuna soglia di esenzione ma nel caso in cui l’imposta dovuta non sia superiore a 12 euro il versamento non va effettuato (ma va comunque dichiarato).

Il valore delle attività finanziarie su cui applicare l’aliquota è il valore di mercato, o in mancanza di questo rispettivamente: valore nominale, valore di rimborso o infine costo di acquisto.

Detrazioni

Se le attività finanziarie estere sono già state oggetto di un’imposta patrimoniale all’estero, tale somma potrà essere portata in detrazione a quanto dovuto per l’Ivafe.Come dichiarare e pagare l’Ivafe

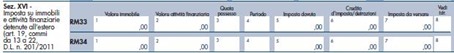

La dichiarazione va effettuata compilando i righi RM 33-34-35 del modulo Unico (nel caso tu faccia il 730, non occorre che tu compili tutto il modello Unico: potrai presentare il 730 unito dal frontespizio e dal modulo RM di Unico).Nei righi RM 33 e 34 dovrai inserire in dettaglio tutte le attività estere detenute, una per rigo (in caso di più di due attività, dovrai utilizzare più moduli). Nella riga RM 35 calcolerai il totale dovuto.

L’imposta sul valore delle attività finanziarie detenute all’estero va versata con le stesse modalità e scadenze previste per l’Irpef ivi comprese quelle relative alle modalità di versamento dell’imposta in acconto e a saldo. In particolare va versata con il modello F24, indicando il codice tributo 4043.

Entro i termini della dichiarazione di quest’anno, dovrai quindi versare l’imposta per le attività detenute nel 2012. Inoltre potresti dover pagare anche un acconto per l’anno successivo.

Acconto sull’imposta su attività estere

Come indicato nelle istruzioni del modulo Unico:Per stabilire se è dovuto o meno l’acconto relativo all’Ivafe per l’anno 2013 occorre controllare l’importo indicato nel rigo RM35 colonna 1 (attività finanziarie). Se l’importo:

- non supera euro 51,65, non è dovuto il relativo acconto;

- supera euro 51,65, è dovuto acconto nella misura del 99% del suo ammontare.

- in unica soluzione entro il 2 dicembre 2013 se l’importo dovuto è inferiore ad euro 257,52;

- in due rate, se l’importo dovuto è pari o superiore ad euro 257,52 di cui:

- la prima, nella misura del 40% del rigo RM35 colonna 1 (attività finanziarie) entro il 17 giugno 2013 ovvero entro il 17 luglio 2013 con la maggiorazione dello 0,40% a titolo di interesse corrispettivo;

- la seconda, nella restante misura del 60% del rigo RM35 colonna 1 (attività finanziarie) entro il 2 dicembre 2013 (il 30 novembre è sabato e il 1° dicembre è domenica).

Vedi come scaricare la guida al bollo sulle attività italiane

Nessun commento:

Posta un commento